A NAV 2017 óta a rendelkezésére álló adatok, valamint a kifizetők és munkáltatók által teljesített adatszolgáltatások alapján minden évben elkészíti és az e célra létrehozott webes kitöltőfelületen elérhetővé teszi a magánszemélyek adóbevallási tervezeteit, melynek felhasználásával az adózók teljesítheti szja-bevallási kötelezettségüket.

Ez a 2023. adóévre vonatkozóan sem változik, a NAV 2023. március 15-ig publikálja az adóbevallási tervezeteket az eSZJA- felületen, azonban a webes kitöltőfelület tartogat néhány újdonságot az adózók számára, melyek jelen írásban bemutatásra kerülnek, emellett néhány olyan tudnivalóra is szeretném felhívni a figyelmet, melyek ismeretében elkerülhetőek a tipikus bevalláskitöltési hibák.

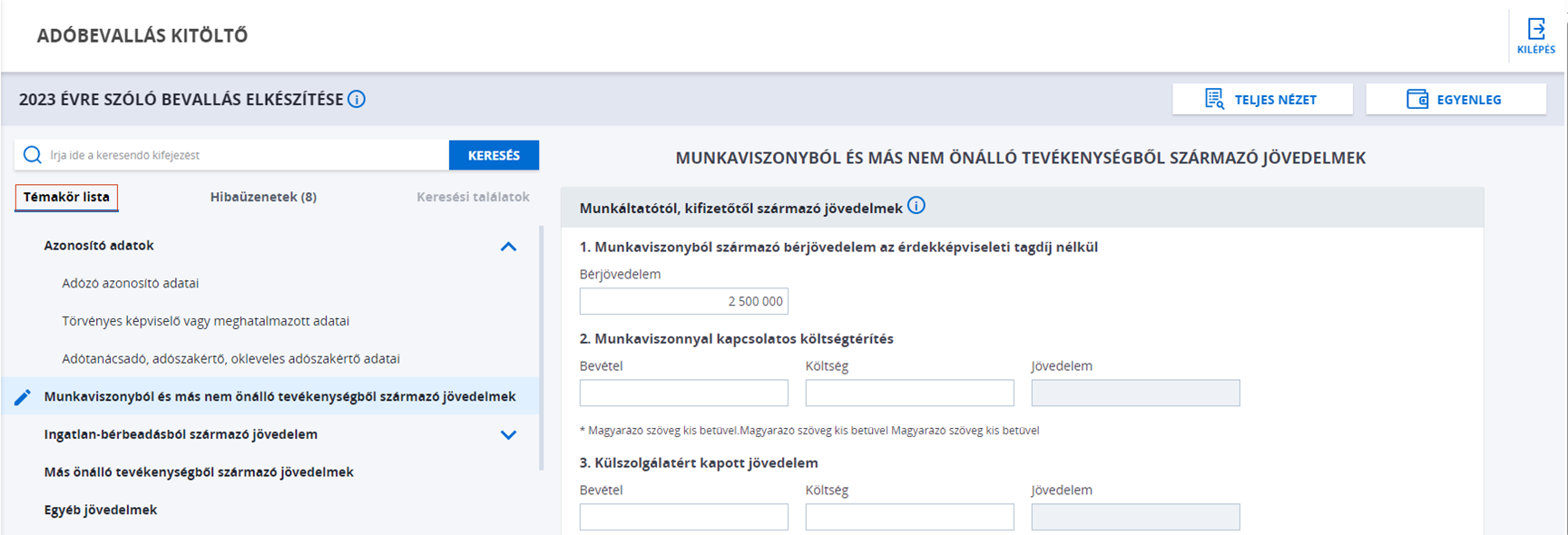

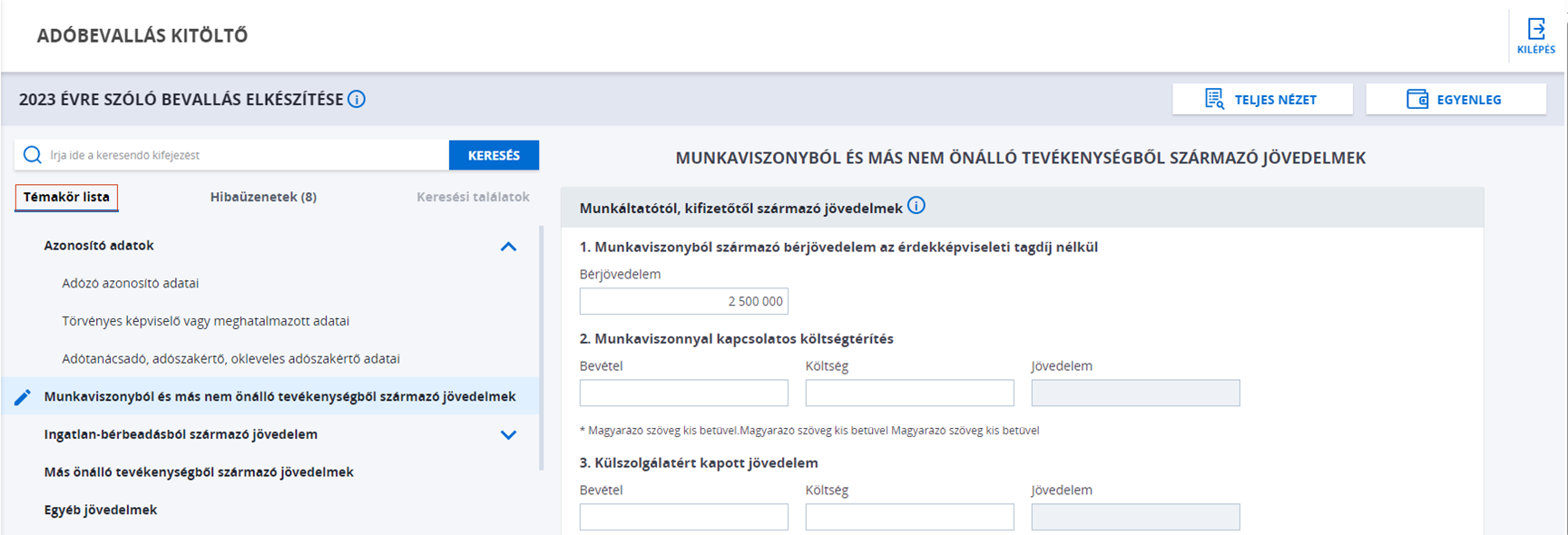

- A webes kitöltőfelület újdonságaiAz eSZJA-felülettel szemben az adózók részéről leggyakrabban megfogalmazott kritika az volt, hogy ha az adóbevallási tervezet kiegészítésének szükségessége merült fel, mert a magánszemély olyan jövedelmet kívánt beírni a tervezetbe, amely abban nem szerepelt kifizetői adatszolgáltatás hiányában, akkor nehézkes volt megtalálni az adott jövedelem bevallására szolgáló sorokat.E nehézségek elkerülése érdekében a felület egyik legfőbb újdonsága, hogy az adóbevallási tervezet módosításra, kiegészítésre történő megnyitásakor a nyomtatvány téma szerinti nézetben jelenik meg.A kitöltőfelület bal oldalán megjelenő témakörlista egyfajta tartalomjegyzékként segíti a navigálást. Egy téma további altémákat tartalmazhat, egy-egy téma alatt olyan mezőcsoportok találhatók, amelyek bizonyos tevékenységekre, embercsoportokra, élethelyzetekre jellemzőek, de a nyomtatvánnyal ellentétben a felületen egy helyre vannak csoportosítva a sorok kitöltésének megkönnyítése érdekében.A témakör lista kialakítása során az adóhatóság figyelembevette, hogy az adózásban kevésbé jártas magánszemélyek számára a jövedelmek Szja tv. szerinti csoportosítása nem nyújt segítséget a felületen történő eligazodáshoz. Így például sokan nem tudják, hogy mely jövedelmek tartoznak az összevont adóalapba, illetve melyek minősülnek elkülönülten adózó jövedelemnek. Így a témakörlistában található témacsoportok felépítése szakít a korábban megszokott nyomtatvány-struktúrával, az adózók számára az eddiginél közérthetőbb, egyértelműbb logikai felépítés egyszerűbbé teszi a bevallás kitöltését.Erre talán a legjobb példa az „Ingatlan bérbeadásból származó jövedelem” témacsoport, amelyben az összes ingatlan-hasznosítással kapcsolatos tevékenységgel összefüggő jövedelemsor megtalálható, függetlenül attól, hogy e jövedelmek a fent említett klasszikus besorolás mely kategóriájába tartoznak. E témacsoportban a magánszemély elérheti a huzamosabb időtartamú ingatlan-bérbeadásból (lakáskiadásból) származó jövedelem bevallására vonatkozó sorokat, valamint a magánszálláshely-szolgáltatási (rövid távú, jellemzően turisztikai célú ingatlanhasznosítás) tevékenységgel összefüggésben keletkezett jövedelem bevallására szolgáló sorokat, ideértve a fizetővendéglátók tételes átalányadójának bevallási sorait is.A témákra kattintva jelennek meg a jobb oldali szerkesztő panelen a kapcsolódó mezőcsoportok, melyek azonnal kitölthetők, a kitöltés után pedig a bal oldali panelen tetszés szerint folytatható a navigálás.

A témakörlista egyes elemein  ceruza ikon jelöli, ha bármilyen adat kitöltésre kerül az adott témán belül. ceruza ikon jelöli, ha bármilyen adat kitöltésre kerül az adott témán belül.

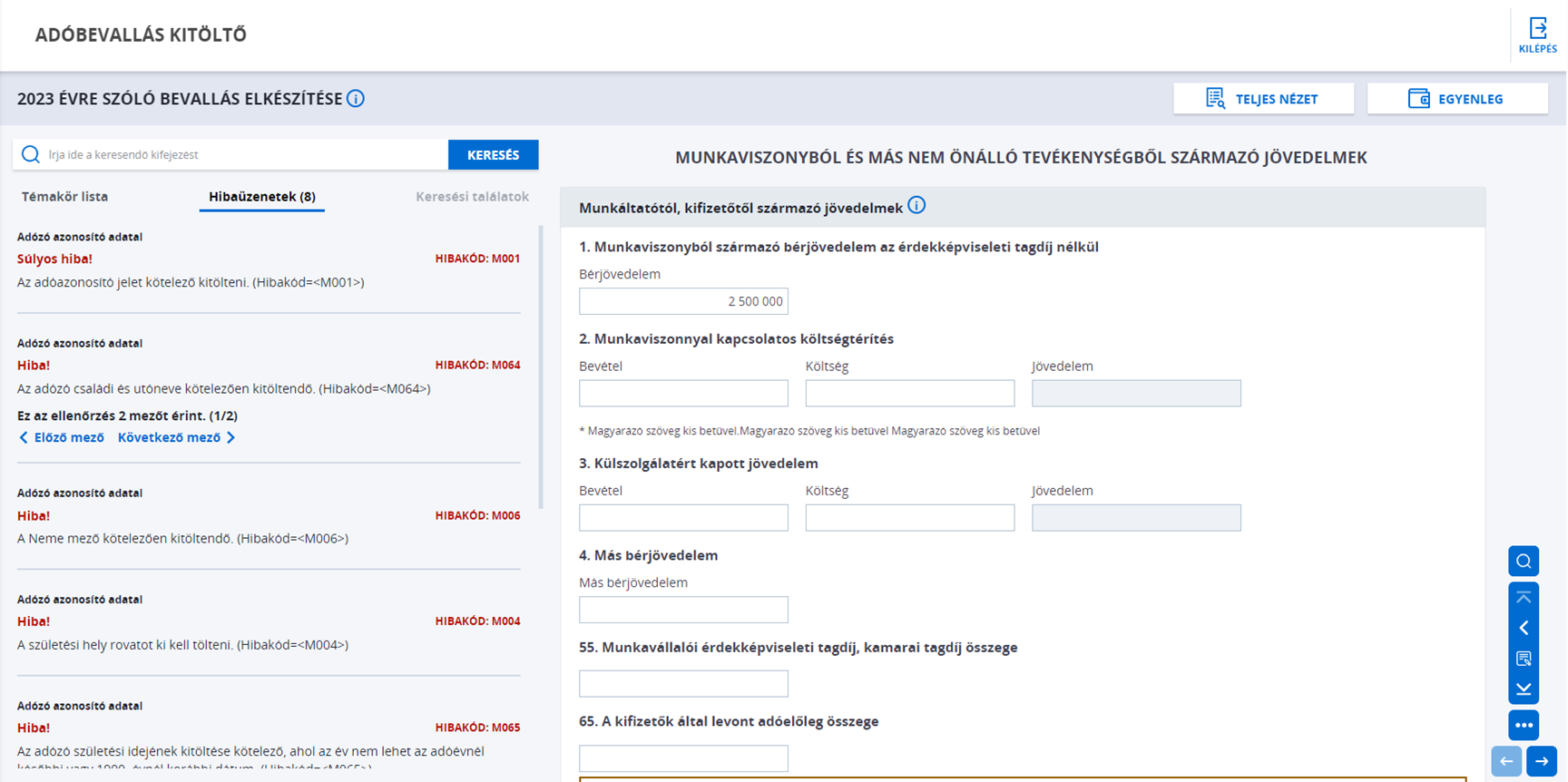

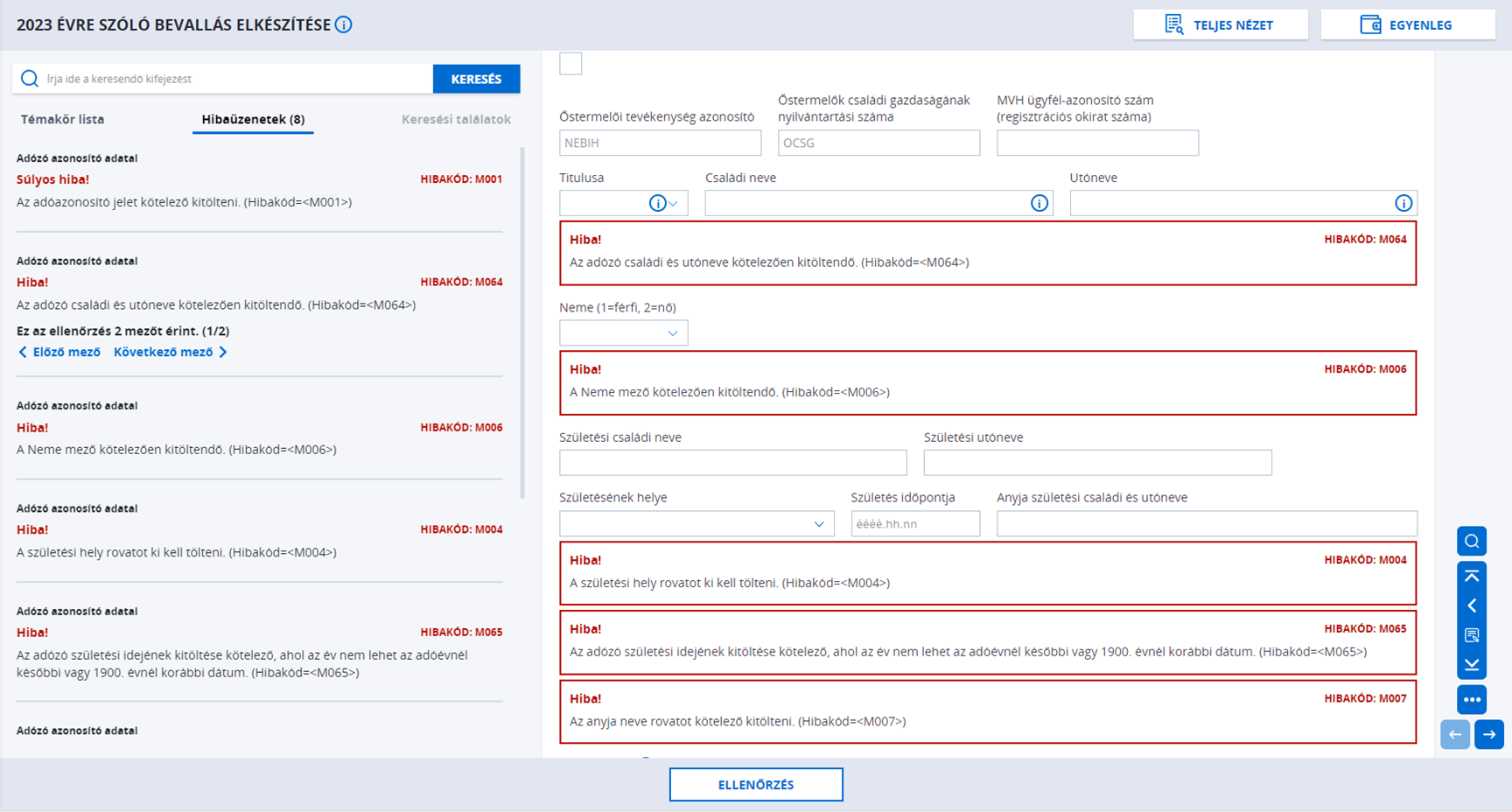

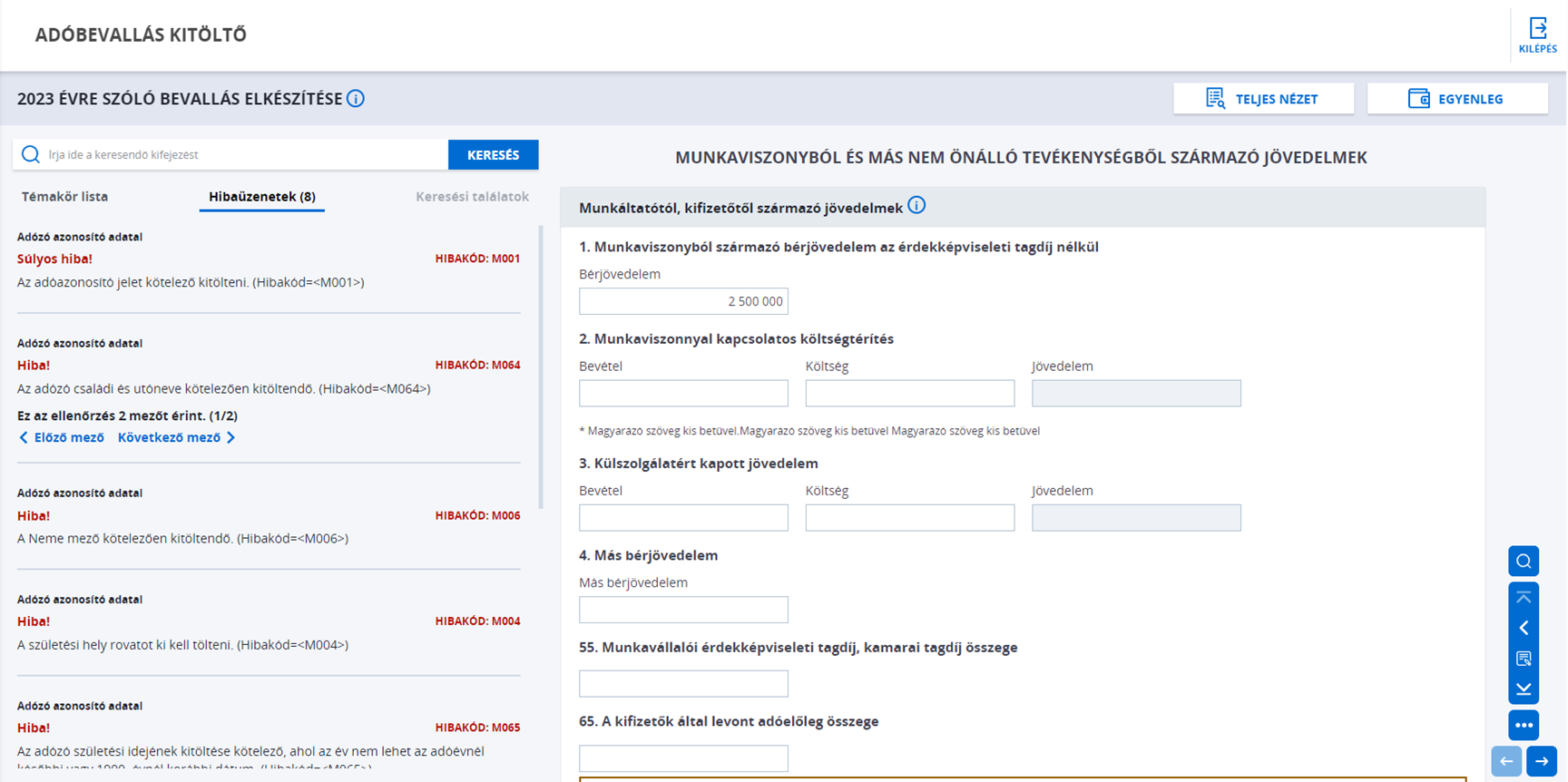

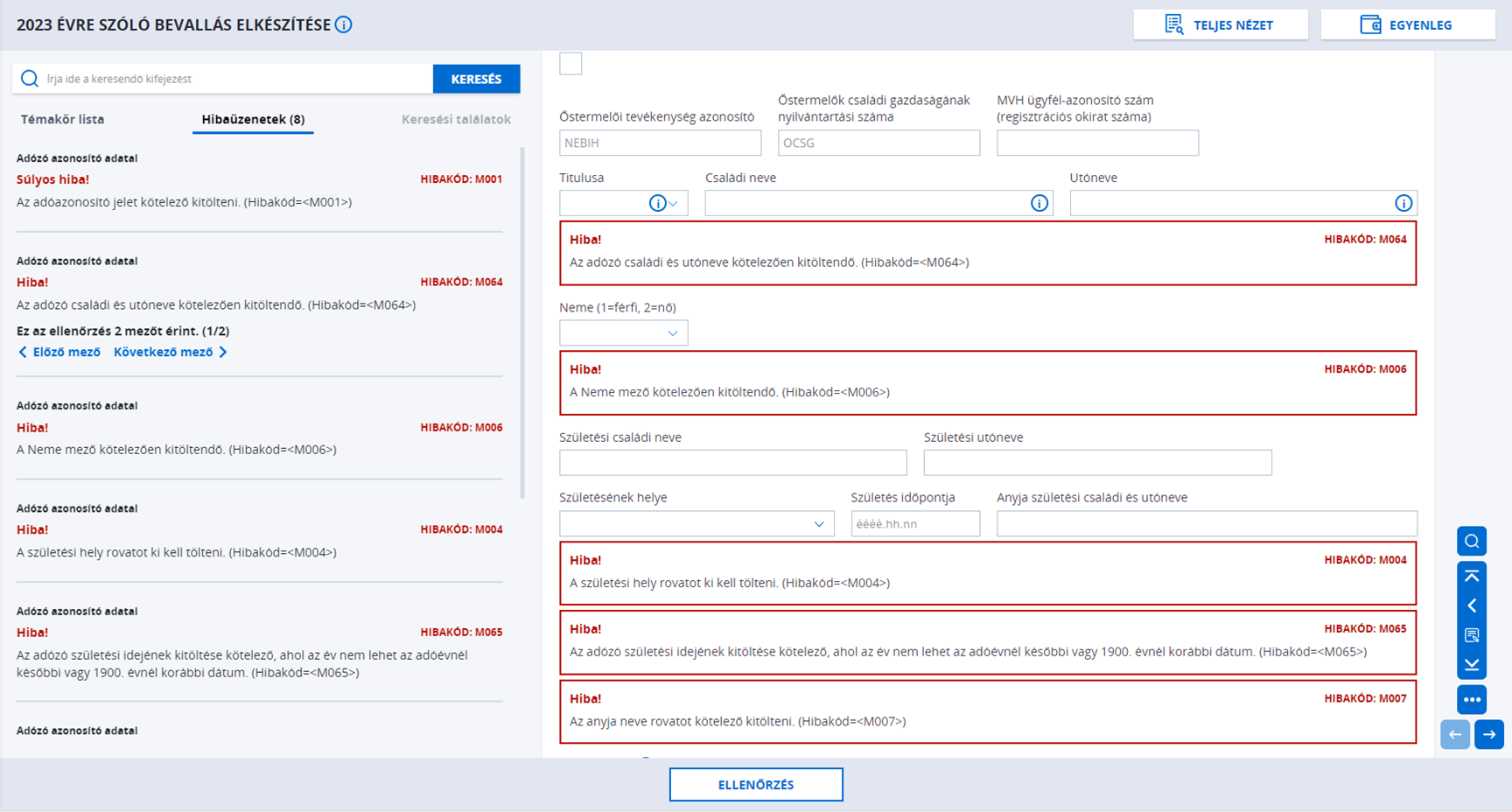

A felület legalján bal oldalon található az Ellenőrzés gomb, melynek megnyomásával a berögzített adatokat és összefüggéseket ellenőrizi lehet a kitöltés bármely fázisában. A gomb megnyomását követően az esetleges hibaüzenetek a téma panelen jelennek meg. A felület legalján bal oldalon található az Ellenőrzés gomb, melynek megnyomásával a berögzített adatokat és összefüggéseket ellenőrizi lehet a kitöltés bármely fázisában. A gomb megnyomását követően az esetleges hibaüzenetek a téma panelen jelennek meg.

A bevallás kitöltése során nem csak az Ellenőrzés gomb megnyomására, hanem egy mező elhagyását követően is jelentkezhet hibaüzenet az adott mező alatt, ha az adott mezőbe írt értékre lefutó ellenőrzések hibát jeleznek.

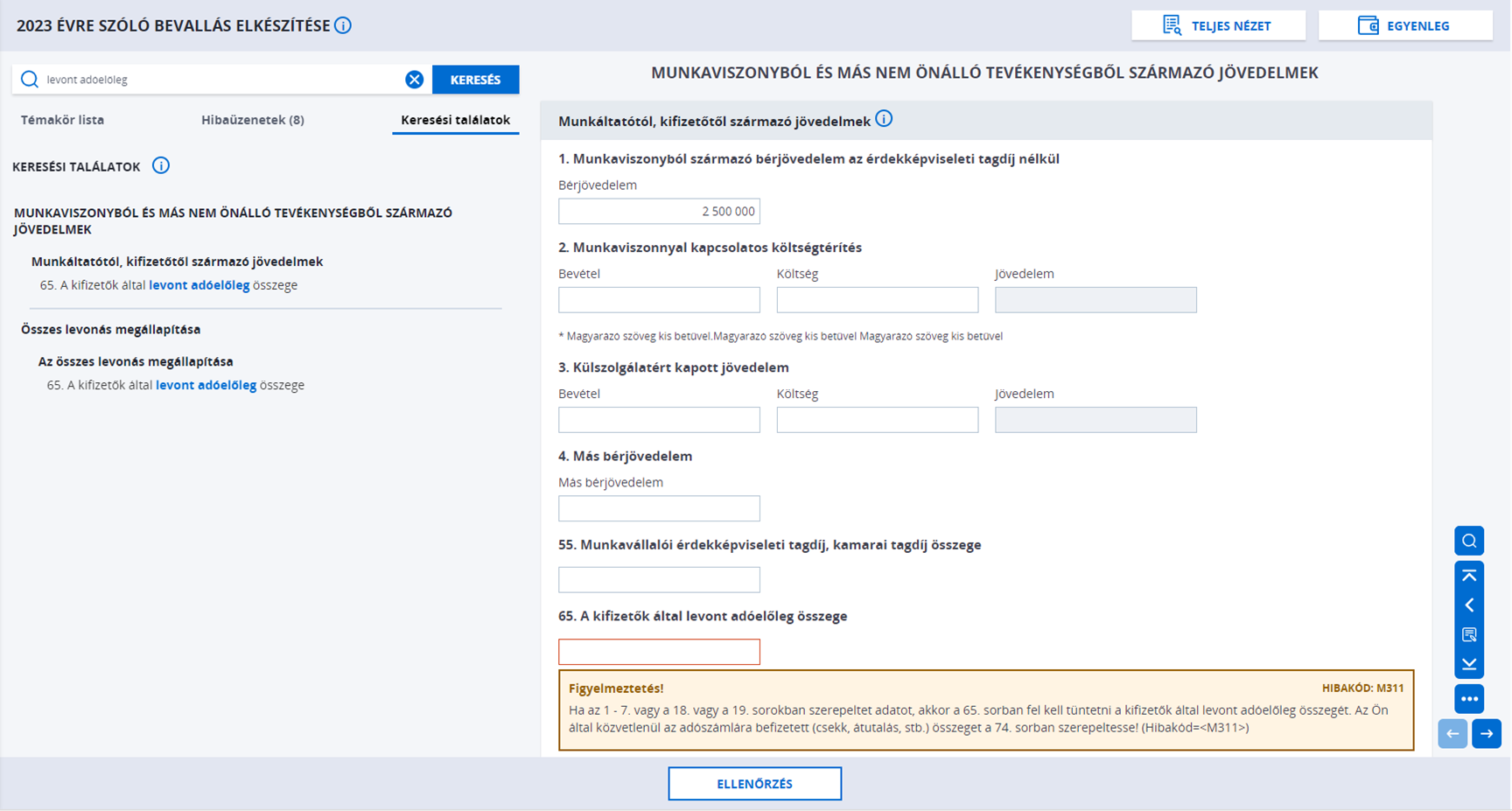

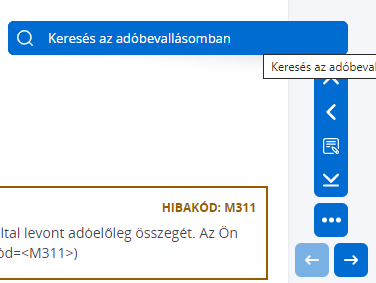

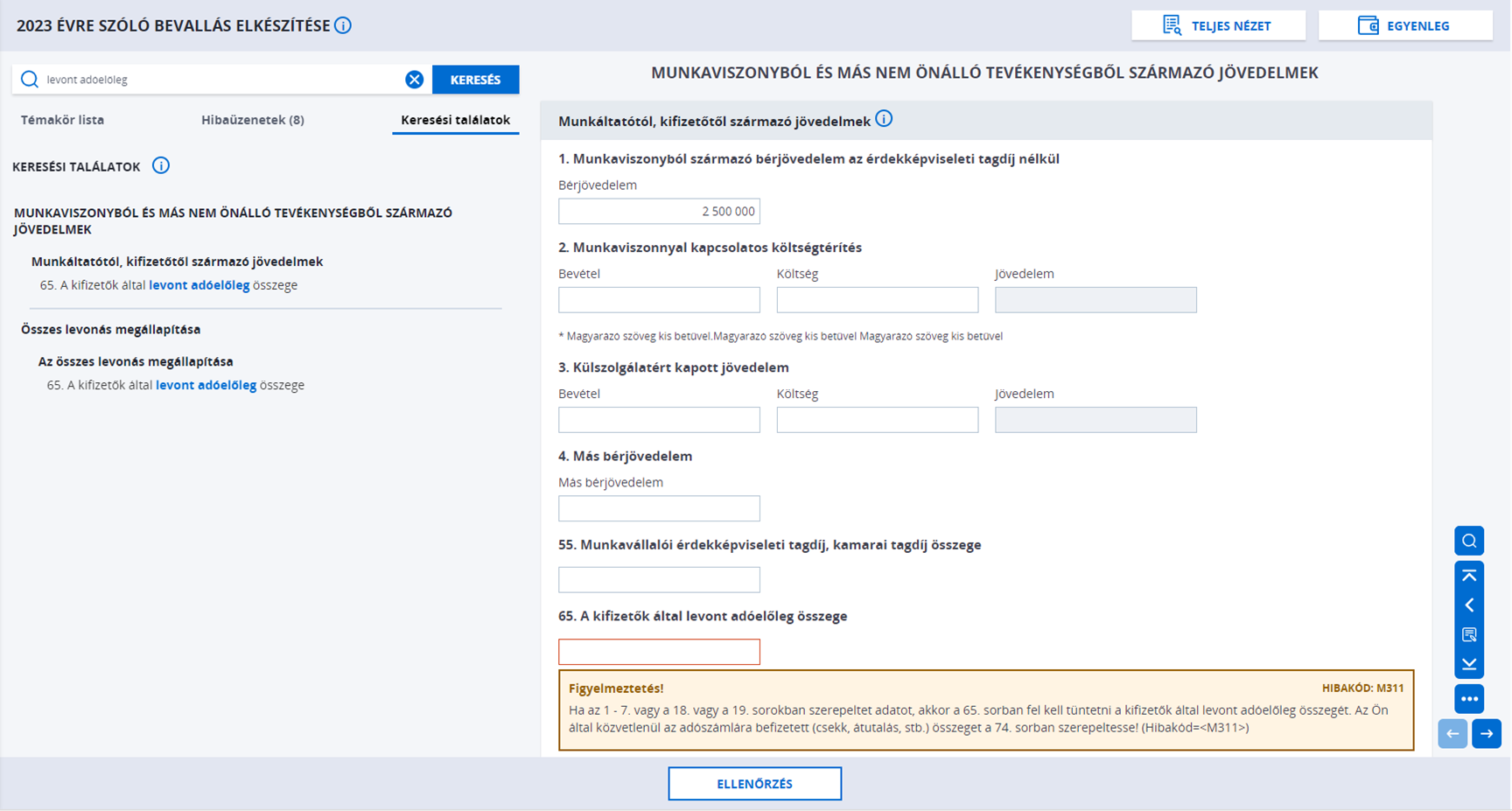

A téma panel tartalmaz egy keresőt, ahol a felhasználónak lehetősége van keresni sorszám vagy kifejezés alapján, ez is segíti az egyes kitöltendő sorok megtalálását a felületen. A téma panel tartalmaz egy keresőt, ahol a felhasználónak lehetősége van keresni sorszám vagy kifejezés alapján, ez is segíti az egyes kitöltendő sorok megtalálását a felületen.

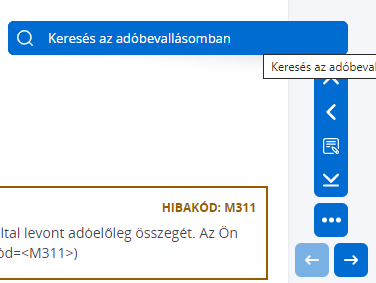

A kitöltőfelület jobb oldalán, alul helyezkedik el egy többfunkciós kereső- és navigációs panel.Ennek első eleme egy nagyító ikon, amely közelítésre kinyílik, és lehetőséget ad a bevallásban való keresésre a kapcsolódó gépelési mezőben.Ha a keresett elem mellett 0/0 jelenik meg, akkor nincs találat. Találat esetén a keresett elem mellett feltüntetésre kerül a találatok száma, és hogy azon belül hányadik elemen állunk. A találati elemszám jobb és baloldalán található nyilak segítségével navigálni lehet a találatok között. Az aktuális találat kék háttérrel jelenik meg, a többi találat pedig sárga háttérszínnel látható.

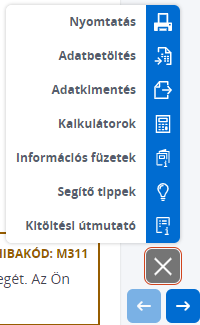

A szerkesztő panelen az egy ablakban nem megjeleníthető témában való mozgást segíti a kereső ikon alatt megjelenő navigációs panel.

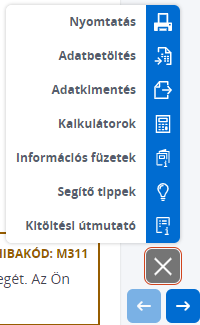

A felfelé mutató nyíl segítségével az oldal tetejére, a lefelé mutató nyíllal az oldal aljára ugorhatunk, a balra mutató nyíl az előző mezőre; a szerkesztő ikon pedig az utolsó fókuszt kapott mezőre navigál.A navigációs panel alatt lévő ikonra kattintva válik elérhetővé a nyomtatvány-kitöltéssel kapcsolatos egyéb funkciókat tartalmazó panel.

- Mire kell odafigyelni a bevallási tervezet áttekintése, módosítása során? Ha a magánszemély a NAV által a kifizetői adatszolgáltatások alapján összeállított adóbevallási tervezet felhasználásával kívánja teljesíteni szja-bevallási kötelezettségét, akkor a következőket célszerű szem előtt tartania:

- A NAV az adóbevallási tervezetet elkészíti a magánszemélyek mellett a mezőgazdasági őstermelőknek, az áfafizetésre kötelezett magánszemélyeknek és az egyéni vállalkozóknak is, azonban az ő esetükben a tervezetet mindenképpen ki kell egészíteni az e tevékenységükből származó jövedelemadatokkal, a kiegészítés és a módosított bevallási tervezet benyújtása nélkül a tervezetükből a bevallási határidő lejártát követően automatikusan nem lesz bevallás.

- A bevallási tervezetet minden esetben célszerű áttekinteni, az abban rögzített jövedelem-, levont adóelőleg és egyéb, az adó összegét befolyásoló adatokat (például az adóalap-kedvezmények adatait) összevetni a munkáltatóktól, kifizetőktől kapott igazolások adataival, mert egy esetleges téves adatszolgáltatás, elírás vagy valamely adat feltüntetésének hiánya befolyásolhatja a magánszemély adókötelezettségét.

- Adóalap-kedvezmény igénybevétele esetén mindenképp meg kell nézni, hogy a kedvezményre jogosító körülmények – például családi kedvezménynél a gyermekek és a más jogosult adatai, a kedvezmény igénybevételének jogcíme, minden kedvezménynél a jogosultsági hónapok adatai – teljes körűen és helyesen szerepelnek-e a tervezetben, mert ha nem, az járhat többlet-adókötelezettséggel, vagy azzal is, hogy a magánszemély kisebb összegű kedvezményt érvényesít, mint amennyire jogosult lenne. Ha egy adóalap-kedvezményt az érintettek közösen érvényesítenek, vagy azt megosztja a magánszemély más, kedvezményre nem jogosult személlyel, esetleg a jogosultak másként osztják fel a részükre járó összeget, mint az adóv közben azt igénybe vették, akkor célszerű mindkettőjük bevallását egyidejűleg elkészíteni, mert a más által érvényesített kedvezményt a jogosult bevallásában is szerepeltetni kell.

- Ha a magánszemély olyan jövedelmet is szerzett az adóévben, amelyről a NAV nem kap kifizetői adatszolgáltatást, vagy kizárólag magánszemélytől szerzett jövedelmet az adózó, akkor ezek a jövedelmek nem szerepelnek a bevallási tervezetben, azokkal azt ki kell egészíteni. Ilyen például a magánszemélynek történő ingatlan bérbeadásából származó jövedelem, az ingatlan értékesítéséből származó jövedelem, illetve egyes olyan tőkejövedelmek, melyeknél a magánszemély saját nyilvántartása alapján állapítja meg a jövedelmét, valamint a külföldről származó vagy külföldön (is) adóztatható jövedelem. Az adóbevallási tervezet kiegészítése legegyszerűbben az online kitöltőfelületen végezhető el, így mindenképp célszerű ügyfélkaput nyitni, figyelemmel arra is, hogy ha a magánszemély postai úton kérte a bevallási tervezete megküldését, az nem módosítható, ebben az esetben a 23SZJA nyomtatványt kell benyújtania.

Ha a szükséges módosítások, kiegészítések megtörténtek, és a visszajáró adó kiutalásához, vagy az adó feletti rendelkezés teljesítéséhez szükséges adatokat is megfelelően kitöltötte a magánszemély, akkor a bevallást idén 2024. május 21-ig kell benyújtania ahhoz, hogy határidőben teljesítse szja-bevallási kötelezettségét.

dr. Asztalos Zsuzsa

|

Kedves Olvasó!

Kedves Olvasó!

ceruza ikon jelöli, ha bármilyen adat kitöltésre kerül az adott témán belül.

ceruza ikon jelöli, ha bármilyen adat kitöltésre kerül az adott témán belül.